中古貸付物件の取得費と耐用年数

中古賃貸物件の取得費と耐用年数

利回りが高い中古の賃貸物件は、物件価額に対して収益率が高く、また新築に比べ短期間の減価償却というメリットがあるため、人気の高い商品といえます。

今回はそんな中古物件の税務上のメリットや注意点についてお話しましょう。

減価償却か、一括経費か

賃貸物件の購入に際して支払う金額には一括経費になるものと、一括経費にならず減価償却の対象となるものがあります。

新築・中古に関わらず購入代金(土地・建物)や仲介手数料は取得価額となり、建物部分は耐用年数に応じて経費化されます。契約書の印紙代・登録免許税・所有権移転登記手数料・不動産取得税などは、個人事業の場合一括経費となります。法人の場合には取得価額に含めるか一括経費にするかは任意となっています。

では、中古物件の購入とともに賃貸前に外壁の塗り替えや内装の手直しをした場合の費用はどうなるでしょうか。

既存物件に行う原状回復・維持費用は修繕費として支出年の一括経費となります。

しかし、購入とともに行われる場合は「事業の用に供するための支出」として取得価額とみなされ減価償却の対象となりますので、注意が必要です。

短い耐用年数の適用

次に注意すべき点は適用される耐用年数です。

中古物件では、法定耐用年数ではなく、簡便法等を利用することによって、より短い耐用年数を適用し早く経費化することができます。

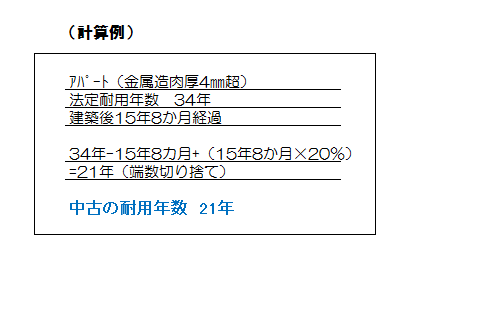

簡便法による中古物件の耐用年数の計算式は以下のようになります。

法定耐用年数×20%=残存耐用年数

② 法定耐用年数を一部経過したもの

法定耐用年数―経過年数+(経過年数×20%)=残存耐用年数

これらの計算により算出した年数に1年未満の端数がある場合は切り捨て、その年数が2年に満たない場合は2年とする。

ただし、この簡便法は事業の用に供した年のみに選択することができ、取得年後での選択は不可能です。取得年の決算等では充分な注意が必要です。

・中古物件に対して行う修繕工事は経費にならない(取得価額となる)場合がある

・中古物件は簡便法等を選択すれば、耐用年数が短くなり早く経費化できる

詳細な適用要件等は専門家に確認しましょう。

文 税理士・CFP(R) 西木敏明